2 月 26 日,备受期待的 ” 股神 ” 巴菲特掌管的伯克希尔 · 哈撒韦公司年报出炉了。同时,一年一度的巴菲特致股东信也发布了。

2021 年伯克希尔 · 哈撒韦运营利润为 274.55 亿美元(约合人民币 1734 亿元),2020 年为 219.22 亿美元,较去年同比增长 25%;归属于股东的净利润为 897.95 亿美元(约合人民币 5672 亿元),上年同期仅为 425.21 亿美元,增幅高达 111%。

伯克希尔年报还显示,2021 年全年共投入 270 亿美元(约合人民币 1705 亿元)用于回购股票,高于 2020 年 247 亿美元。其中,2021 年第四季度投入 69 亿美元回购股票。

2021 年,伯克希尔的股价大涨 29.6%,创下近 8 年最佳表现,多年来首度跑赢了标普 500 指数,该指数 2021 年涨幅为 26.89%,伯克希尔总市值继续创历史新高。1965 年 -2021 年,伯克希尔每股市值的复合年增长率为 20.1%,1964 年 -2021 年市值增长率达到令人吃惊的 3641613%。

截至 2021 年末,伯克希尔手握 1440 亿美元(约合人民币 9096 亿元)的现金备受关注,这些现金一度让投资者紧张不安。巴菲特表示,伯克希尔将始终持有超过 300 亿美元的现金和等价物。

伯克希尔年度股东大会的日期也确定了,将于 4 月 29 日(周五)至 5 月 1 日(周日)在奥马哈举行年度股东大会。

2021 年经营利润 274 亿美元,主要来自于四大巨头

2 月 26 日晚间,” 股神 ” 巴菲特掌管的伯克希尔哈撒韦公布了 2021 年四季度财报以及一年一度的致股东信。

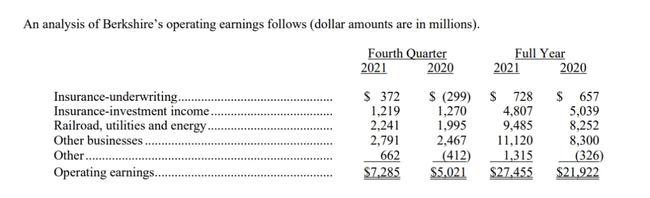

财报显示,伯克希尔第四季度的净利润 396.5 亿美元,上年同期为 358.4 亿美元,同比增长 10.63%;第四季度经营利润 72.85 亿美元,上年同期为 50.2 亿美元,同比大增 45%。

2021 年全年,伯克希尔 · 哈撒韦运营利润为 274.55 亿美元,2020 年为 219.22 亿美元,较去年同比增长 25%;归属于股东的净利润为 897.95 亿美元,上年同期仅为 425.21 亿美元,增幅高达 111%。

就四季度运营利润来看,其中保险承保业务的收入为 3.72 亿美元,保险 – 投资收益为 12.19 亿美元,铁路、公用事业和能源的收入为 22.41 亿美元,其他业务收入 27.91 亿美元,其他收入为 6.62 亿美元,合计 72.85 亿美元。

巴菲特在股东信中指出,伯克希尔运营利润主要来自四大业务公司,分别是保险公司集群、苹果、BNSF 铁路、重仓股 BHE。

其中,按年底市值计算,苹果是伯克希尔的第二大持仓。只有苹果的股息才会被计入伯克希尔的财报。去年,苹果支付了 7.85 亿美元的股息。然而,按照在苹果公司的持股份额,利润则达到了惊人的 56 亿美元。苹果保留了大部分利润用于回购苹果股票,这一举动值得给它一个大大的赞。

BNSF 铁路,是伯克希尔的第三大持仓,2021 年的利润达到了创纪录的 60 亿美元。

此外,BHE 在 2021 年赚了创纪录的 40 亿美元。这比 2000 年的利润 1.22 亿美元增长了 30 多倍,那一年伯克希尔第一次购买了 BHE 的股票。现在,伯克希尔持有该公司 91.1% 的股份。

270 亿美元创纪录回购股!过去四年累计回购达 580 亿美元

过去几年,巴菲特下注最大的交易对象就是回购自家的股票。

伯克希尔年报显示,2021 年全年共投入 270 亿美元用于回购股票,高于 2020 年 247 亿美元。其中,2021 年第四季度投入 69 亿美元回购股票。

值得注意的是,自 2018 年三季度开始回购以来,伯克希尔的回购力度不断加大。2018 年当年回购了 13 亿美元,2019 年回购额度提升至 50 亿美元,2020 年则大手笔斥资 247 亿美元回购股票,加上 2021 年的 270 亿美元,伯克希尔过去四年总回购金额达到 580 亿美元,占伯克希尔的总市值近 10%,这意味着伯克希尔的股东的持股比例不断提升。

巴菲特表示,可以通过三种方式增加投资价值。第一种方式始终是我们心目中的重中之重:通过内部增长或收购来提高伯克希尔控股业务的长期盈利能力;第二个选择是购买许多公开交易的良好或优秀企业的非控股部分权益;创造价值的最后一条途径是回购伯克希尔的股票。

在过去两年中,伯克希尔回购了截至 2019 年末外部流通股的 9%,总成本 517 亿美元。” 这笔支出使我们的长期股东拥有伯克希尔所有业务的约 10%,无论这些业务是全资拥有(如 BNSF 和 GEICO)还是部分拥有(如可口可乐和穆迪)。”

2022 年以来,伯克希尔已投入 12 亿美元用于回购股票。巴菲特表示,我们的胃口仍然很大,但将始终取决于价格。

手握 1440 亿美元的现金,在财务上坚不可摧

截至 2021 年末,伯克希尔手握 1440 亿美元的现金备受关注,这些现金一度让投资者紧张不安。巴菲特就曾表示,希望用堆积如山的现金进行一次 ” 大象 ” 规模的收购,不过这样的标的暂时还没有出现。

具体来看,其中,1200 亿美元以美国国债的形式持有,全部在一年之内到期。这使伯克希尔为 1% 公开持有的国债中的约 1⁄2 提供了资金。

巴菲特和芒格承诺,伯克希尔将始终持有超过 300 亿美元的现金和等价物。” 我们希望公司在财务上坚不可摧,从不依赖陌生人(甚至朋友)的善意。我们俩都喜欢睡个好觉,我们希望我们的债权人、保险索赔人和您也这样做。”

至于为什么需要 1440 亿美元之多?巴菲特表示,我向你保证,这笔巨款并不是爱国主义的疯狂表现。查理和我也没有失去对企业所有权的压倒性偏好。伯克希尔目前在企业中 80% 左右的仓位,是我未能找到符合我们长期持有标准的整个公司或其中一小部分(即可销售的股票)的结果。幸运的是,在 2020 年和 2021 年期间,我们有一个温和的有吸引力的替代方案来部署资本。

股价创下近 8 年最佳表现

2021 年,伯克希尔的股价大涨 29.6%,创下近 8 年最佳表现,多年来首度跑赢了标普 500 指数,该指数 2021 年涨幅为 26.89%,伯克希尔总市值继续创历史新高。

拉长来看,1965 年 -2021 年,伯克希尔每股市值的复合年增长率为 20.1%,明显超过标普 500 指数的 10.5%,而 1964 年 -2021 年伯克希尔的市值增长率是令人吃惊的 3641613%,也就是 36416 倍多,而标普 500 指数为 30209%,即超过 302 倍。

一周前,伯克希尔向美国 SEC 提交了 13F 报告,截至 2021 年四季度末,伯克希尔持仓总规模约为 3309.52 亿美元,较三季度末增长 375.05 亿美元,增幅达到 12.78%,前十大重仓股集中度高达 89.54%,仓位集中度进一步上升。

其中,巴菲特持有苹果的数量仍为 8.87 亿股,期末持股市值为 1575 亿美元,冲破 1 万亿人民币大关。持有美国银行 449 亿美元,持有美国运通 248 亿美元,持有可口可乐 237 亿美元,卡夫亨氏持仓市值为 117 亿美元,前五大持股市值均超过 100 亿美元。

具体来看,巴菲特在四季度大幅增持能源巨头雪佛龙,10 亿美金新建仓动视暴雪,保持苹果等前几大重仓股不变,减持生物制药公司艾伯维和 Visa。

https://all24x7.com(复制到浏览器上打开)

https://all24x7.com(复制到浏览器上打开)

1,168 views