近期,中国裁判文书网披露的一则判决书显示,广州一69岁老妇加杠杆炒股,中信建投证券授信6600万元的两融额度,跌破平仓线后老人回天无力,强平后尚未清偿中信建投证券逾1000万元。

这究竟是怎么一回事?

7旬独居老人加杠杆炒股

爆仓后倒欠中信建投超千万

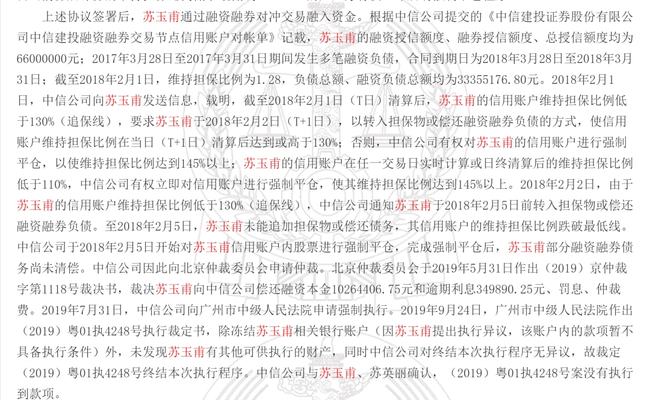

涉事老人名叫苏玉甫,1953年生人,独居,膝下无子,每月退休金为10010元。2017年3月22日,她与中信建投签署《融资融券业务合同书》,后者为她提供了6600万元的总授信额度。

图 / 中国裁判文书网

中信建投为何授信6600万元额度?沪上一家券商客户经理告诉界面新闻记者,两融授信一般基于客户的风险承受能力和客户资产来评定,如果客户股票账户资产足够,授信6000多万没问题,授信的比例一般是1:1,最高可以达到1:1.2。

根据双方约定,当苏玉甫账户的维持担保比例低于追保线130%并在最低线110%以上时,账号进入追保状态,应在T+1日之内追加担保物,否则,中信建投有权于T+2日启动强制平仓程序。若维持担保比例低于最低线110%,中信建投有权立即启动强制平仓程序。

截至2018年2月1日,苏玉甫已经使用了3335.5万元的融资额度,但当天其账户的维持担保比例跌至128%,中信建投分别在2月1日和2月2号两度通知苏玉甫,要求转入担保物或偿还融资融券负债,以保证维持担保比例高于145%。

不过,直到当年2月5日,苏玉甫仍未能追加担保物或偿还债务,维持担保比例最终跌破110%,中信建投随即对苏玉甫信用账户内股票进行强制平仓,强平后,苏玉甫部分融资融券债务尚未清偿。根据北京仲裁委员会于2019年5月31日作出的裁决,苏玉甫仍需向中信建投偿还融资本金1026.4万元和逾期利息35万元。

此后,中信建投申请强制执行,但双方陷入拉锯战。

自称患癌,靠养老金维持生活

曾涉嫌转移财产

值得注意的是,苏玉甫曾涉嫌转移财产,但该行为被广东高院撤销。

据判决书,苏玉甫在广州市越秀区拥有一套面积为55.6平米的房产。2018年2月初,该房产以总价141.4万元转让予其妹妹苏英丽,单价为25412.68元/㎡,2月7日完成过户。2月15日,苏英丽支付了首期房款60万元,剩余房款81.4万元采用不计息按月分期方式付款,共163期,每期5000元。

对此,根据苏英丽所述,其并不知道苏玉甫与中信公司之间的业务往来。苏玉甫则表示,自己为了支付治疗费用和维持晚年生活才出售案涉房产,没有恶意转移财产的主观意思表示。

不过,中信建投认为,房产属于学区房,地段优越,案涉房屋所在小区2018年的网上挂牌最低价为50000元/㎡,依法属于明显不合理的低价。苏英丽与苏玉甫是近亲属关系,知晓苏玉甫对中信建投的巨额债务,对苏玉甫以明显不合理低价转让房产的目的及原因应属明知,苏英丽实际上是协助苏玉甫转移财产。

最终,广东高院维持一审判决,撤销苏玉甫将其名房产转让给被告苏英丽的行为,并将房产恢复登记至苏玉甫名下。

图 / 中国裁判文书网

事实上,在法院冻结名下银行存款后,苏玉甫曾向法院申请复议,给出的理由是:其名下的财产只有每月的养老金10010元,而且其已被确诊患有恶性肿瘤,年龄已达66岁,没有工作,没有收入来源,依靠养老金维持基本生活。

对此,申请执行人答辩称,法院所冻结账户中的资金不属于被执行人苏玉甫的“必需生活费用”。苏玉甫在2018年2月转让了一套房产,面积55平米多,价值至少250万元。《广州市民政局广州市财政局关于提高2019年我市最低生活保障及相关社会救助标准的通知》(穗民规字[2019]10号)第一条规定,2019年广州市城乡最低生活保障标准为每人每月1010元。据苏玉甫所述,其每月退休金高达10010元,远超出2019年广州市1010元的最低生活保障标准。即使其需要被冻结账户的资金维持基本生活,也仅能从被冻结资金中给予符合每月最低生活保障标准的资金即可,即每月1010元。至于苏玉甫主张的其患癌,根据其提交的病历资料,其疾病已于2018年治愈,且根据苏玉甫每月退休金和其处置房产情况,其生活应较为优越,并不存在缺乏必需生活费用的情形,其也未提供证据证明已被治愈的疾病需要额外增加生活费用。

法院最终驳回复议申请人苏玉甫的复议申请。

图 / 中国裁判文书网

不过,苏玉甫名下暂无其他财产可强制执行,若以养老金和房产抵偿债务,中信建投仍面临较多亏损。截至2020年底,中信建投计提13.19亿元资产减值损失,其中融出资金计提了2802.5万元。

两融纠纷层出不穷

苏玉甫的遭遇并不是个例。

据公开资料,融资融券业务是指证券公司向客户出借资金供其买入证券或出借证券供其卖出证券的业务。由融资融券业务产生的证券交易称为融资融券交易。融资融券交易分为融资交易和融券交易两类,客户向证券公司借资金买证券叫融资交易,客户向证券公司借证券卖出证券为融券交易。

苏玉甫被中信建投强制平仓发生在2018年,当年A股市场波动加大,不少投资者加大杠杆博取高收益的举措导致血本无归,相关纠纷与诉讼也不断浮出水面。

例如,裁判文书网2019年就公布了这么一起两融纠纷的判决书:某“80后”股民在出借账户、两融“绕标”后将大笔资金投向某“七连跌”股票导致强制平仓,并欠下国元证券本金高达1007万元。在二审中,该股民认为国元证券知晓并放任、配合他从事绕标行为,存在重大错误。不过,对于其上诉主张,法院并未予以支持。

对此,国海证券也曾表示,受证券市场持续低迷影响,行业融资融券、股票质押式回购等业务规模萎缩,2018年违约事件显著增加。

而从相关案件内容看,主要正是由客户账户被强制平仓后,客户无法偿还融资负债或客户要求赔偿因强平而造成的经济损失。

事实上,在投资者进行融资融券业务之前,证券公司均会进行充分的风险提示:如政策风险、市场风险、违约风险、系统风险等各种风险,以及融资融券特有的投资风险放大等风险。投资者在从事融资融券交易期间,需按照与证券公司签订的合同维持相应的担保比例或清偿债务,否则将面临担保物被证券公司强制平仓的风险等。而在投教工作方面,融资融券业务也是重点区域之一。

在这样的背景下,两融纠纷仍层出不穷的原因,值得深思。

为两融绕标提供便利

中信建投一营业部曾被责令改正

2021年11月,中国证监会网站公布上海监管局对中信建投证券一营业部采取的监管决定。该营业部“因为客户两融绕标等不正当的交易活动提供便利等情形”,被上海监管局采取责令改正的措施。

罚单显示,中信建投证券上海徐汇区太原路证券营业部存在以下问题:一是未能审慎履职,全面了解投资者情况;二是在开展融资融券业务过程中存在为客户两融绕标等不正当的交易活动提供便利的情形;三是营业部存在未严格执行公司制度、经纪人管理不到位、从事期货中间介绍业务的员工不具备期货从业资格、综合管理不足等问题,反映出营业部内部控制不完善。

上海监管局表示,根据《证券期货投资者适当性管理办法》第三十七条、《证券公司融资融券业务管理办法》第四十九条和《证券公司监督管理条例》第七十条第一款的规定,决定对上述营业部采取责令改正的监管措施。营业部应自收到本决定书三个月内完成整改,并向上海监管局提交书面整改报告。

来源:21世纪经济报道

2,074 views